Амнистия капитала 2018

ОЦЕНИТЕ ПОЛИТИЧЕСКУЮ СИТУАЦИЮ

Однако, самые богатые россияне продолжают уезжать, а отток капитала растет. Недавно произошло убийство подполковника ГРУ С. Скрипаля в Лондоне. После этого, английские власти заявили, что отнимут имущество граждан РФ, с которого не уплачены налоги в бюджет Великобритании, например, футбольный клуб Челси у Р. Абрамовича. После этого в СМИ появилась информация, что российские внешние облигации были раскуплены, позже вышло опровержение. Возможно, эти ситуации и не связаны между собой.

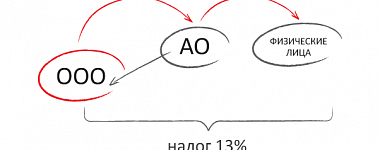

Правительство РФ подготовило законодательную базу для экономического роста. Действуют программы поддержки отраслей и регионов, введены налоговые льготы, уровень инфляции удерживается на стабильном уровне. Принимаются меры по борьбе с теневой экономикой, выводу серых схем и зарплат из тени. Однако доходы населения невысоки, сокращается количество предпринимателей, растет иммиграция в крупные города. Финансирование экономики осуществляется за счет бюджетных вливаний. Развитие России требует денег.

Амнистия капитала началась с федеральных законов:

1.от 08.06.2015 № 140-ФЗ «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты РФ».

2.от 24.11.2014 № 376-ФЗ «О внесении изменений в части первую и вторую НК РФ (в части налогообложения прибыли контролируемых иностранных компаний и доходов иностранных организаций)».

Второй этап стартовал с принятия Федерального закона от 19.02.2018 № 33-ФЗ «О внесении изменений в Федеральный закон «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты РФ».

ПРОСЧИТАЙТЕ МОНЕТИЗАЦИЮ ГАРАНТИЙ РОССИЙСКОГО ПРАВИТЕЛЬСТВА

Закон от 08.06.2015 № 140-ФЗ гарантирует декларантам освобождение от ответственности, если при совершении операций с имуществом или КИК доказан состав преступления на основании ст. 193, п. 1,2 ст. 194, ст. 198, 199, 199.1, 199.2 УК РФ; ст. 14.1 КоАП РФ; гл. 16 НК РФ. К таким операциям относят: приобретение, использование, распоряжение, формирование источников приобретения имущества, открытие денежных счетов и зачисление на них средств, валютные операции и зачисление денег на счета (вклады).

Если имущество получено законным путем, то амнистия не нужна. Физлицо вправе не декларировать активы. Однако, Россия подписала с несколькими государствами соглашения об обмене налоговой информацией, и этот список будет расширен. Если налоговики получат информацию от зарубежных источников и начнут производство по налоговому, административному, далее уголовному делу, а физлицо информацию об активах инспекторам не представило, то санкций уже не избежать.

ПРОВЕРЬТЕ СВОИ ЗНАНИЯ ПО УГОЛОВНОМУ ПРАВУ

Физлицо не накажут за следующие уголовные правонарушения.Выручка от продажи за границу не поступила на счета резидента ни в России, ни за рубежом, аванс или предоплата по невыполненным договорам не вернулись поставщику (ст. 193 УК РФ):

- штраф составит от 200 000 до 500 000 руб., либо сумма зарплаты осужденного за период от года до трех, либо принудительные работы на срок до трех лет, либо лишение свободы до трех лет;

- штраф - от 300 000 до 500 000 руб., либо сумма зарплаты осужденного за период от двух до трех лет, либо принудительные работы на срок до четырех лет, либо лишение свободы на тот же срок, если преступление совершила группа лиц по предварительному сговору;

- лишение свободы на срок до пяти лет и штраф до 1 000 000 руб. или сумма зарплаты осужденного за пять лет, если преступление совершено в особо крупном размере (9-45 млн. руб.), организованной группой, с использованием заведомо подложного документа или «прокладочной» компании.

Физлицо не заплатило таможенные платежи (ст. 194 УК РФ):

- штраф 100 000 – 500 000 руб. или сумма зарплаты (иного дохода) осужденного за период от одного года до трех лет, либо обязательные работы на срок до 480 часов, либо принудительные работы на срок до двух лет, либо лишение свободы до двух лет, если преступление совершено в крупном размере (2 млн. руб.);

- штраф 300 000 – 500 000 руб. или сумма зарплаты (иного дохода) осужденного за период от двух до трех лет, либо принудительные работы на срок до пяти лет и лишение права занимать определенные должности или заниматься определенной деятельностью до 3 лет или без срока, либо лишение свободы до пяти лет и лишение права занимать определенные должности или заниматься определенной деятельностью до 3 лет или без срока, если преступление совершено в особо крупном размере (6 млн. руб.) или группой лиц по предварительному сговору.

- штраф 100 000 – 300 000 руб. или сумма зарплаты (иного дохода) осужденного за период от одного года до двух лет, либо принудительные работы на срок до одного года, либо арест на срок до шести мес., либо лишение свободы до одного года, если преступление совершено в крупном размере (начислено 900 тыс. руб. за 3 последовательных года);

- штраф 200 000 – 500 000 руб. или сумма зарплаты (иного дохода) осужденного за период от 18 мес. до трех лет, либо либо принудительные работы на срок до трех лет, либо лишение свободы на срок до трех лет, если преступление совершено в особо крупном размере (начислено 4,5 млн. руб. за 3 последовательных года).

Физлицо не выполнило обязанности налогового агента и не представило в инспекцию декларации, не удержало налог, сборы, и не перечислило в бюджет (ст. 199.1 УК РФ):

- штраф 100 000 – 300 000 руб. или сумма зарплаты (иного дохода) осужденного за период от одного года до двух лет, либо принудительные работы на срок до двух лет и лишение права занимать определенные должности или заниматься определенной деятельностью до 3 лет или без срока, либо арест на срок до шести мес., либо лишение свободы до двух лет и лишение права занимать определенные должности или заниматься определенной деятельностью до 3 лет или без срока, если преступление совершено в крупном размере (начислено 5 млн. руб. за 3 последовательных года);

- штраф 200 000 – 500 000 руб. или сумма зарплаты (иного дохода) осужденного за период от двух до пяти лет, либо принудительные работы на срок до пяти лет и лишение права занимать определенные должности или заниматься определенной деятельностью до 3 лет или без срока, либо лишение свободы до шести лет и лишение права занимать определенные должности или заниматься определенной деятельностью до 3 лет или без срока, если преступление совершено в особо крупном размере (начислено 15 млн. руб. за 3 последовательных года).

За ведение предпринимательской деятельности без госрегистрации качестве ИП или юрлица штраф составляет от 500 до 2 000 руб., а за работу без лицензии – 2 000 – 2 500 руб. с конфискацией продукции (ст. 14.1 КоАП РФ).

РАСШИРЬТЕ ПРЕДСТАВЛЕНИЯ О НАЛОГОВОЙ ОТВЕТСТВЕННОСТИ

- неуплата или неполная уплата сумм налога. Штраф - 20% от суммы налога, а умышленная неуплата повлечет взыскание 40% от суммы налога (ст. 122 НК РФ).

- невыполнение агентом обязанности по удержанию и перечислению налогов. Штраф - 20% от суммы налога (ст. 123 НК РФ).

- непредставление уведомления о КИК или указание в нем недостоверных сведений. Штраф - 100 000 руб. (п. 1 ст. 129.6 НК РФ).

- непредставление уведомления об участии в иностранных организациях. Штраф - 50 000 руб. (п. 2 ст. 129.6 НК РФ).

- неуплата или неполная уплата налога на доходы, если в базу не включили долю прибыли КИК. Штраф - 20% от суммы налога, но не менее 100 000 руб. (ст. 129.5 НК РФ).

УЗНАЙТЕ, КАК РАСКРЫТЬ ИНФОРМАЦИЮ О ЗАРУБЕЖНЫХ АКТИВАХ

В декларации физическое лицо вправе добровольно заявить об активах:

- имуществе (земельных участках, недвижимости, транспортных средствах, ценных бумагах и др.), если он является собственником или фактическим владельцем;

- КИК, если он признан контролирующим лицом;

- счетах (вкладах) в банках за пределами РФ, в том числе о закрытых на дату представления декларации;

- счетах (вкладах) в банках, если он – бенефициарный владелец

К декларации прилагают нотариально заверенную копию каждого договора, иные документы, опись. Декларант может раскрыть информацию об источниках приобретения имущества. Документы необходимо представить на русском языке либо иметь нотариально удостоверенный перевод.

Другие статьи

Группа АИП помогает среднему и крупному бизнесу. Свяжитесь с нашим экспертом, чтобы узнать, как мы можем помочь вашему бизнесу.