Налоги

- Сопровождение налоговых проверок

- Сопровождение налоговых споров

- Услуги оптимизации налогов

- Консультации по налогам

- Налоговое планирование в организации

- Консалтинг в сфере ГОС и ГОЗ

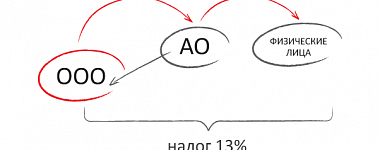

- КИК, ОДДС, НДФЛ и счета

- Адвокат на допросе в налоговой

- Трансфертное ценообразование

- Налоговое сопровождение сделок

- Амнистия капиталов

- Налоговый мониторинг

- Ответ на требование налоговой инспекции

Структурирование

- Защита и структурирование активов

- Стратегический консалтинг

- Управленческий консалтинг

- Финансово-правовая безопасность

- Организация холдинговых структур

- Структурирование компаний (организаций)

- Разработка финансовой и юридической структуры

- Релокация бизнеса и трансформация структуры

- Международное структурирование бизнеса

- Налоговое структурирование и оптимизация бизнеса

- Построение организационной структуры

- Реструктуризация бизнеса

Банкротство

Ликвидация юридических лиц

- Ликвидация ООО

- Ликвидация ИП

- Ликвидация НКО

- Добровольная ликвидация

- Альтернативная ликвидация

- Ликвидация по недостоверности

- Ликвидация с долгами

- Ликвидация без проверки

- Принудительная ликвидация юридических лиц

- Реорганизация юридических лиц

- Составление ликвидационного баланса

- Ликвидация иностранной компании

- Ликвидация филиала

- Ликвидация фонда

- Ликвидация АО/ПАО

- Ликвидация с нулевым балансом

- Ликвидация через банкротство

- Ликвидация через налоговую

- Ликвидация ООО через продажу

Международный консалтинг

Бухгалтерия

Отраслевые решения

О компании

Пресс-центр

- Обязательный аудит финансовой отчетности

- Общий аудит организации

- Налоговый аудит

- Судебно-бухгалтерская экспертиза

- Инициативный аудит

- Экспресс аудит организации

- Комплексный аудит компании

- Кадровый аудит

- Аудиторское заключение

- Аудит Due Diligence

- Аудиторская проверка предприятий

- Финансовый аудит

- Правовой аудит организации

- Аудит инвестиционных проектов

- Консультация аудитора

- Аудит учётной политики

- Аудит управленческого учёта

- Инвентаризация активов

- Аудит основных средств

- Аудит АО

- Аудит ООО

- Аудит некоммерческой организации

- Аудит учредительных документов

- Независимый аудит

- Аудит хозяйственной деятельности

- Аудит по РСБУ

- Экспертиза налоговых рисков

- Аудит СВК (системы внутреннего контроля)

- Аудит по специальному заданию

- Аудит при увольнении главного бухгалтера

- Бухгалтерский аудит

- Проверка при смене генерального директора

- Услуги Форензик

- Экономическая экспертиза

- Регистрация представительства в Армении

- Регистрация представительства в ОАЭ

- Регистрация представительства в Казахстане

- Регистрация представительства в Сербии

- Регистрация представительства в Турции

- Регистрация представительства в Китае

- Регистрация представительства на Кипре

- Регистрация представительства в Израиле

- Регистрация организации в Армении

- Регистрация организации в ОАЭ

- Регистрация организации в Бангладеш

- Регистрация организации в Казахстане

- Регистрация организации в Сербии

- Регистрация организации в Венгрии

- Регистрация организации в Иране

- Регистрация организации в Турции

- Регистрация организации в Китае

- Регистрация организации на Кипре

- Регистрация организации в Израиле

- Регистрация организации в Гонконге

- Регистрация изменений ООО

- Регистрация изменений АО

- Регистрация изменений в сведения об ИП

- Регистрация изменений НКО

- Перерегистрация ООО

- Изменение местонахождения организации

- Изменение состава участников

- Смена генерального директора

- Увеличение уставного капитала

- Изменение наименования организации

- Изменение основного вида деятельности

- Исправление ошибок в ЕГРЮЛ

- Главная

- Пресс-центр

- Электронный журнал

- Структурирование групп компаний и холдингов

Структурирование групп компаний и холдингов

13.03.2020

1094

Структурирование коммерческой деятельности

Разрабатываем финансовые, организационные и юридические структуры, помогаем в релокации бизнеса

Подробнее

МНОГИЕ ЗАДАЮТСЯ ВОПРОСОМ: КАК РАБОТАТЬ В НОВЫХ УСЛОВИЯХ?

Другие статьи

Свяжитесь с нами!

Связаться с экспертом

Группа АИП помогает среднему и крупному бизнесу. Свяжитесь с нашим экспертом, чтобы узнать, как мы можем помочь вашему бизнесу.

Заказать звонок

Отправьте заявку на бесплатную консультацию. Наши специалисты свяжутся с вами в течение нескольких минут.